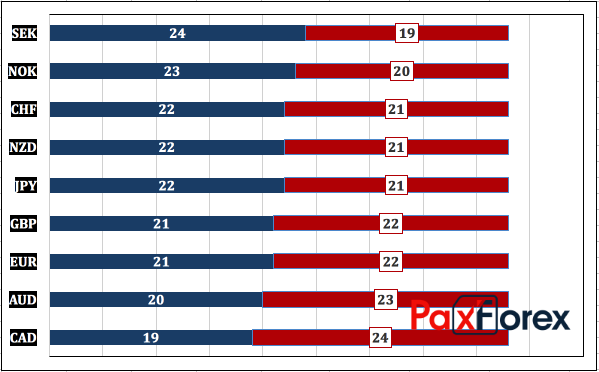

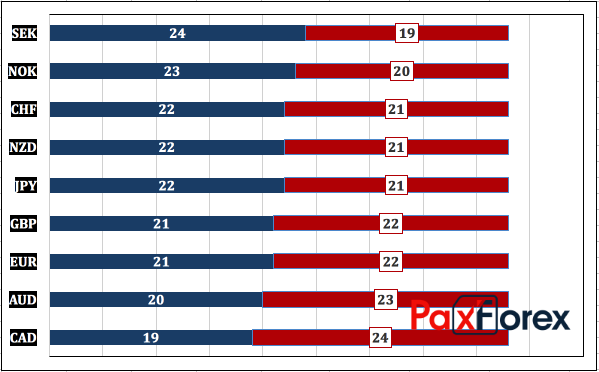

Июль представляется месяцем своеобразного спокойствия. Многие инвесторы уходят в отпуска, встречи ЕЦБ и Банка Японии запланированы лишь на конец месяца, ФРС и Банк Англии вовсе не собираются заседать и обсуждать вопросы монетарной политики. И лишь BoC представит широкой публике квартальный отчет о проделанной работе. Судя по сезонному фактору, он может оказаться неприятным сюрпризом для поклонников канадского доллара. С 1975 по 2017 он падал по отношению к своему американскому тезке в 24 случаях из 43 и является главным аутсайдером среди валют G10 по итогам второго месяца лета.

Периоды роста-падения Источник: Reuters.

Источник: Reuters.Неважно себя чувствовали в июле австралийский доллар, евро и фунт. Напротив, норвежская и шведская кроны за последние 43 года укреплялись в 23-24 случаях. С учетом того обстоятельства, что эксперты Bloomberg ожидают ужесточения денежно-кредитной политики со стороны Риксбанка и Банка Норвегии уже в текущем году, можно предположить, что ожидания инвесторов по поводу повышения ставок в скандинавских странах могут стать прочным фундаментом для продаж EUR/NOK и EUR/SEK, а также GBP/NOK и GBP/SEK. Таким образом, отмечаем, что второй месяц лета способен внести раскол в ряды европейских валют.

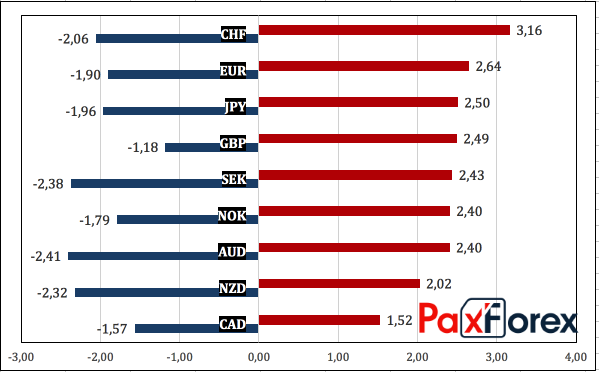

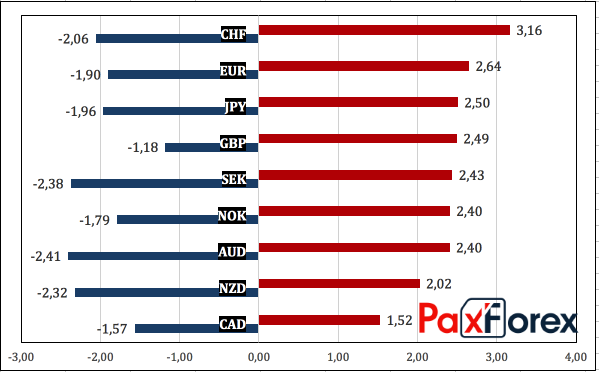

Довольно неравномерно выглядит расстановка сил внутри G10 с точки зрения медиан и средних значений. Резкие взлеты фунта (в 1985, 1989-1990) и франка (в 1985-1986, 1989-1990) позволили этим валютам стать лидерами по такому показателю как средний рост. Впрочем, это скорее заслуга «медведей» по доллару США, который в те времена терял позиции из-за торговых войн. Исходя из медиан, в списке фаворитов обе скандинавские валюты. В числе аутсайдеров знакомые все лица: евро, австралийский и канадский доллары. Слабость последних намекает на дальнейшее ухудшение глобального аппетита к риску.

Средние значения и медианы Источник: Reuters.

Источник: Reuters.Наибольшей волатильностью июль отметился для швейцарского франка, шведской кроны и австралийского доллара. Напротив, «луни» в середине лета в 1975-2017 отдавал предпочтение консолидациям.

Динамика котировок в периоды роста/падения Источник: Reuters.

Источник: Reuters. Не думаю, что в июле финансовые рынки столкнутся с масштабными коррекциями нефти или мировых фондовых индексов. ОПЕК не собирается радикально изменять подход к венскому соглашению и активно наращивать добычу. Принятые на саммите 22-23 июня решения направлены на выполнение старых обязательств и вряд ли обрушат Brent ниже $70 за баррель надолго. Вероятнее всего, североморский сорт уйдет в консолидацию. Что касается S&P 500 и его аналогов, то они попытаются найти точку равновесия. С одной стороны, давление на рынок акций США будет оказывать разочаровывающая отчетность корпораций, обусловленная укреплением гринбека. С другой, в силе американской экономики мало кто сомневается, а неторопливая нормализация денежно-кредитной политики ФРС не испугает «быков» по S&P 500.

Таким образом, инвесторам в июле имеет смысл обратить внимание на скандинавские валюты и покупать USD/CAD и EUR/CAD только в случае слабой статистики по рынку труда Страны кленового листа и «голубиной» риторики Банка Канады.

Дмитрий Демиденко для PaxForex