В отличие от проявляющего стойкость к «ястребиной» риторике ФРС евро японская иена существенно ослабла против доллара США, и лишь обострение геополитических рисков позволило «медведям» по USD/JPY перейти в контратаку. Первый из двух обозначенных

в предыдущем материале таргетов был достигнут менее чем через неделю, однако возобновление словесной перепалки между Вашингтоном и Пхеньяном вновь вернуло интерес инвесторов к активам-убежищам. Несмотря на то что в войну практически никто не верит, исключать ужасного сценария развития событий все же не стоит.

Я неоднократно отмечал, что иена после перехода BoJ к политике таргетирования кривой доходности чутко реагирует на изменение вероятности монетарной рестрикции ФРС. В этом отношении рост шансов повышения ставки по федеральным фондам в декабре с 33-34% до 73-74% заложил фундамент под восходящее движение по USD/JPY. Федеральный резерв видит ставку на уровне 2,1% и 2,7% к концу 2018 и 2019, в то время как большинство экспертов Bloomberg убеждены, что при текущих параметрах денежно-кредитной политики Банк Японии никогда не сможет достигнуть таргета по инфляции в 2%. Несмотря на сильный рынок труда и впечатляющий рост ВВП во втором квартале потребительские цены застыли на отметке 0,4%.

Позиция BoJ, прогнозирующего рост инфляции на 1,1% в текущем и на 1,5% в предстоящем финансовом году, выглядят чересчур оптимистично. Это понимает и Синдзо Абэ, не устающий сажать в кресла Совета управляющих новых «голубей». Один из них, Гоши Катаока, заявил, что текущих мер монетарной экспансии недостаточно для реализации поставленных целей. В конечном итоге премьер-министр может заменить и Харукико Куроду, срок полномочий которого заканчивается в апреле.

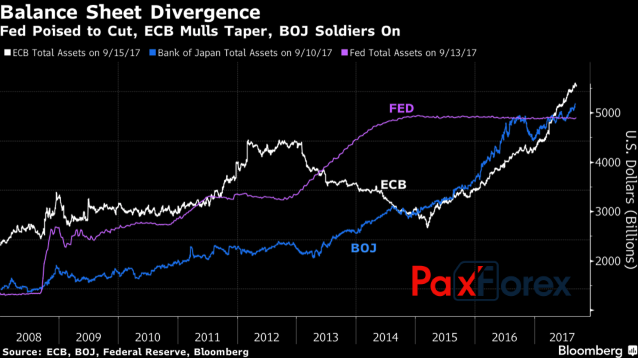

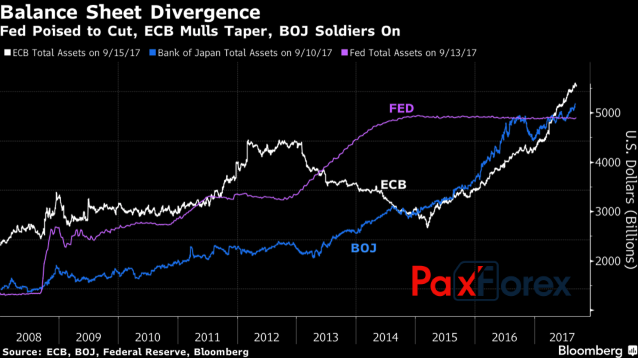

Очевидно лишь одно – Банк Японии не собирается отказываться от ультра-мягкой монетарной политики, и его баланс в отличии от балансов других ведущих центробанков мира будет увеличиваться. Регулятор страны восходящего солнца представляется своеобразной белой вороной, и если бы не геополитические и политические риски, иена могла бы рассматриваться в качестве главного аутсайдера G10.

Динамика балансов ведущих центробанков мира Источник: Bloomberg.

Источник: Bloomberg. Дополнительное давление на «японку» способно оказать сообщение о досрочных выборах в парламент в октябре. Позиции Синдзо Абэ в последнее время укрепились, и он не прочь использовать это обстоятельство в собственных целях. Этот фактор можно считать «бычьим» для фондовых индексов, с точки зрения которых, курс иены выглядит завышенным.

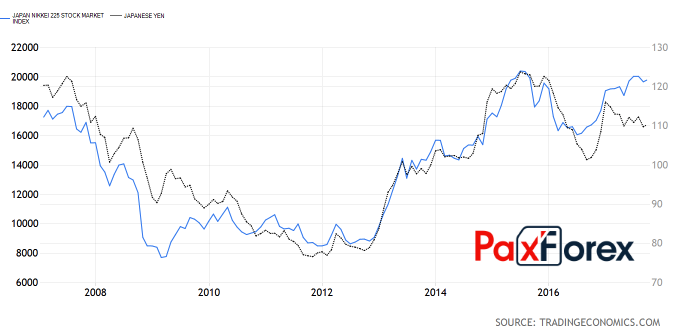

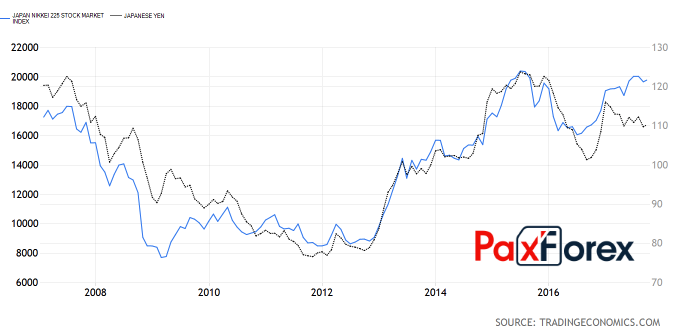

Динамика Nikkei225 и котировок USD/JPY Источник: Trading Economics.

Источник: Trading Economics. На мой взгляд, если делать ставку на дивергенцию в монетарной политике, то лучше покупать EUR/JPY, чем USD/JPY. Вполне возможно, что в 2018-2019 цикл нормализации денежно-кредитной политики ФРС завершится, в то время как ЕЦБ начнет повышать ставку лишь к концу следующего года. Вялая реакция рынка на перепалку США и Северной Кореи свидетельствует о выработке иммунитета, и лишь начало военных действий способно стать сигналом для «бычьего» тренда по иене.

Дмитрий Демиденко для PaxForex