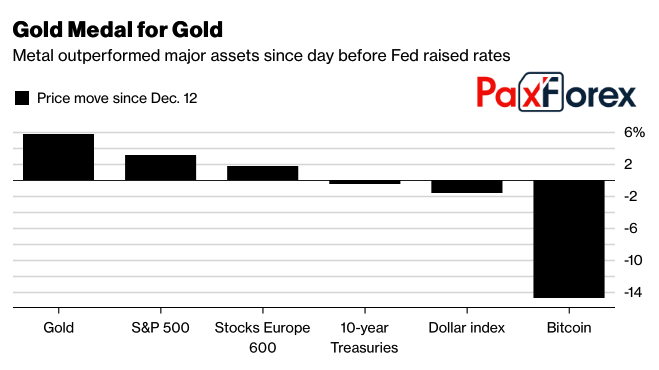

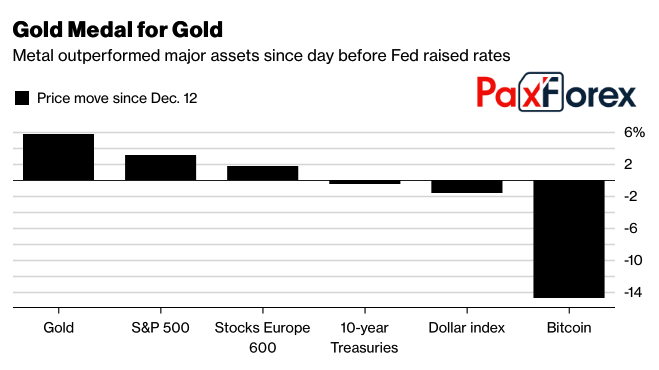

Если кто-то захочет напугать «быков» по XAU/USD повышением ставки по федеральным фондам, ему придется очень сильно постараться. С момента последнего заседания FOMC, на котором было принято решение ужесточить денежно-кредитную политику, драгметалл вырос почти на 6%. Он обогнал такие высоколиквидные активы как S&P500, EuroStoxx600, 10-летние казначейские бонды США, индекс USD и даже Bitcoin! Более того, все пять актов монетарной рестрикции ФРС в рамках процесса нормализации приводили к росту стоимости золота. Разве можно после этого говорить, что повышение ставок – это «медвежий» для него драйвер?

Динамика активов с даты декабрьской встречи ФРС Источник: Bloomberg. Динамика золота

Источник: Bloomberg. Динамика золота Источник: Bloomberg.

Источник: Bloomberg. На мой взгляд, сложившаяся картина является отражением реализации важнейшего рыночного принципа «продавай на слухах, покупай на фактах». Ожидания второго повышения ставки по федеральным фондам в 2016 толкнули котировки XAU/USD к 11-месячному дну. То же самое можно было наблюдать в конце 2017, когда драгметалл рухнул к минимальной отметке с июля на фоне укрепления веры в продолжение цикла нормализации денежно-кредитной политики ФРС. Затем последовала закономерная фиксация прибыли крупными игроками, что вылилось в стремительный рост фьючерсов. В связи с этим, не следует свято верить, что ралли в направлении $1320 за унцию является доказательством восстановления «бычьего» тренда.

В покупках золота активно участвуют хеджеры, которые страхуют риски потенциального отката S&P500 и парламентских выборов в Италии. До 4 марта остается не так мало времени, соотношение премий по опционам на продажу и на покупку евро впервые с августа выбралось в зеленую зону, а реализация первых из них идет почти в два раза быстрее, чем вторых. С учетом рекордных спекулятивных нетто-лонгов по европейской валюте это обстоятельство усиливает риски коррекции EUR/USD, что тут же отразится на позициях индекса USD. А ведь слабость американского доллара являлась одним из главных драйверов ралли XAU/USD.

Динамика индекса EUR и спекулятивных позиций по евро Источник: Bloomberg.

Источник: Bloomberg. Еще одним козырем «медведей» по драгметаллу выступает рост доходности 10-летних казначейских облигаций США к 10-месячным максимумам. Это обусловлено, в первую очередь, увеличением объемов эмиссии под влиянием расширения бюджетного дефицита и налоговой реформы. Ставки вполне способны подняться к 2,9%, при этом рост реальной доходности будет способствовать распродажам золота. Рискну предположить, что влияние фискального стимула на ВВП и инфляцию в США недооценено рынком, при этом повышение вероятности ужесточения денежно-кредитной политики ФРС в первом квартале заставит драгметалл пойти по тому же пути, как в конце 2016 и 2017.

Таким образом, укрепление доллара, рост стоимости заимствований и вероятности монетарной рестрикции ФРС будут способствовать падению котировок фьючерсов в направлении $1300 и $1280 за унцию. Основной стратегией становится продажа на росте.

Дмитрий Демиденко для PaxForex