За последние пять месяцев золото трижды предпринимало попытку взять штурмом и закрепиться выше психологически важного уровня $1350 за унцию, однако всякий раз атаки «быков» завершались неудачей. Коррекция индекса USD и не устающая переписывать четырехлетние максимумы доходность 10-летних казначейских облигаций США загоняют драгметалл в угол, при этом откат по S&P500 не обязательно вернет его к жизни. Многое будет зависеть от доллара и конъюнктуры рынка американского долга.

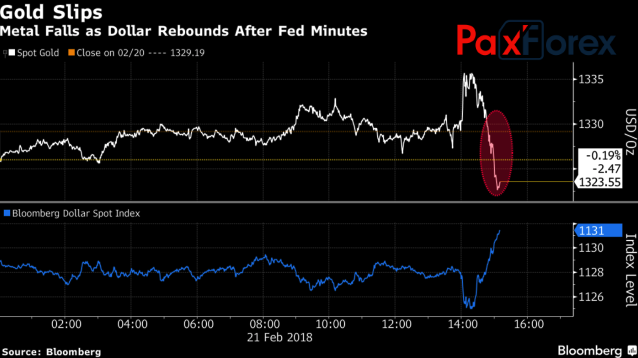

Лично у меня возникает ощущение, что после иррационального поведения в начале 2018 активы постепенно возвращаются к прежним драйверам. В 2016-2017 была популярна стратегия продаж золота в преддверии заседаний FOMC, на которых должна была быть повышена ставка по федеральным фондам, с последующей агрессивной покупкой по факту данного события. В конце февраля о ней вновь вспомнили: шансы мартовской монетарной рестрикции ФРС поднялись выше 83%, и по мере продолжения их роста драгметалл, вероятнее всего, будет находиться под давлением. Одновременно «ястребиная» риторика протокола последнего заседания FOMC реанимировала гринбек, что стало настоящим потрясением для «быков» по XAU/USD.

Реакция доллара США и золота на публикацию протокола заседания FOMC Источник: Bloomberg.

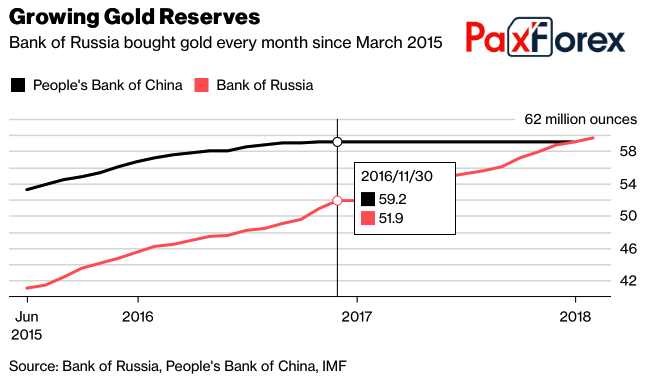

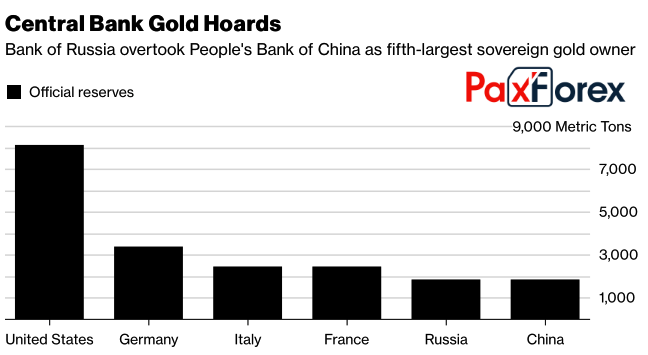

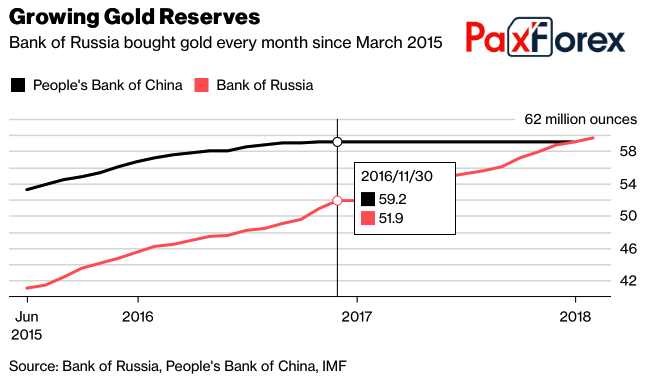

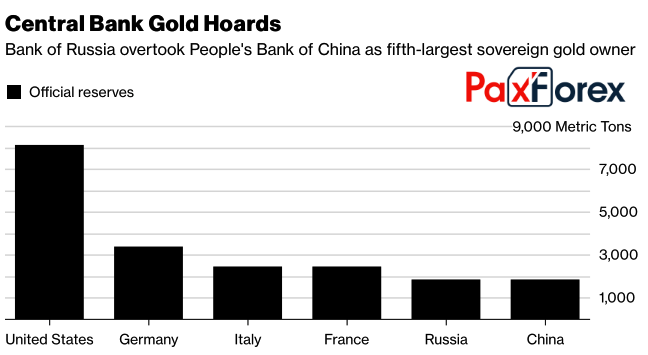

Источник: Bloomberg. Стоит ли ставить крест на золоте? Банк России уверен, что нет. Он продолжает скупать драгметалл на падающем рынке. Причем так быстро, что по величине запасов обогнал Народный банк Китая и вошел в TOP-5 крупнейших держателей среди регуляторов. На мой взгляд, с учетом «бычьих» перспектив XAU/USD, подобная стратегия в итоге окажется эффективной.

Динамика запасов золота России и Китая Источник: Bloomberg. Запасы золота у центробанков

Источник: Bloomberg. Запасы золота у центробанков Источник: Bloomberg.

Источник: Bloomberg. Полагаю, что действия Банка России через год-полтора можно будет заносить в учебники по инвестициям в качестве примера реализации принципа «покупай дешево – продавай дорого». Вполне вероятно, такую же возможность предоставит в краткосрочной перспективе коррекция XAU/USD для рядовых трейдеров.

На мой взгляд, последние успехи доллара носят временный характер. Они обусловлены невпечатляющим стартом европейской экономики в 2018, однако будущее глобального ВВП, по-прежнему, рисуется в светлых тонах. А значит ЕЦБ рано или поздно придется нормализовать денежно-кредитную политику, что является «медвежьим» фактором для индекса USD. Высокий спрос на аукционах по размещению американских долгов способен притормозить доходность. В то же время инфляция в США под влиянием фискального стимула будет ускоряться. В результате реальные ставки по займам пойдут вниз, что окажет поддержку драгметаллу.

Если добавить к этому растущие риски рецессии в Штатах из-за агрессивного ужесточения денежно-кредитной политики ФРС, а также периодические бегства инвесторов к активам-убежищам в периоды коррекции фондовых индексов и обострения политических рисков, то можно всерьез задуматься над стратегией покупок золота на откатах. В качестве 3-х и 6-месячных таргетов могут фигурировать отметки $1380 и $1430 за унцию.

Дмитрий Демиденко для PaxForex