Когда рушится система, ее бенефициарам приходится несладко. Финансовые рынки встретили нового главу ФРС падением фондовых индексов, ростом доходности казначейских облигаций и некоторым восстановлением позиций доллара США. Слухи об окончании эпохи ультра-низкой волатильности после ухода с поста Джанет Йеллен, которая своим монотонным голосом отправляла рынки спать, усиливаются. А в таких условиях рубль, как, впрочем, и другие валюты развивающихся стран, может лишится своего главного козыря – carry trade.

Активность игроков на разнице стала главным драйвером нисходящего тренда по USD/RUB в 2016-2017, хотя это был, безусловно, не единственный “медвежий” фактор. Восстановление цен на нефть, снижение политических рисков и сила экономик главных торговых партнеров РФ в лице еврозоны и Китая верой и правдой служили российской валюте. И все же путеводной звездой ее поклонников стал высокий спрос нерезидентов на местные активы. Для его поддержания требовалось два условия: низкая волатильность и широкие спреды. В этом отношении рост первого показателя и сужение второго на фоне стремительного ралли доходности казначейских облигаций США теоретически могут заложить фундамент для смены тренда по USD/RUB. Если бы не несколько «но».

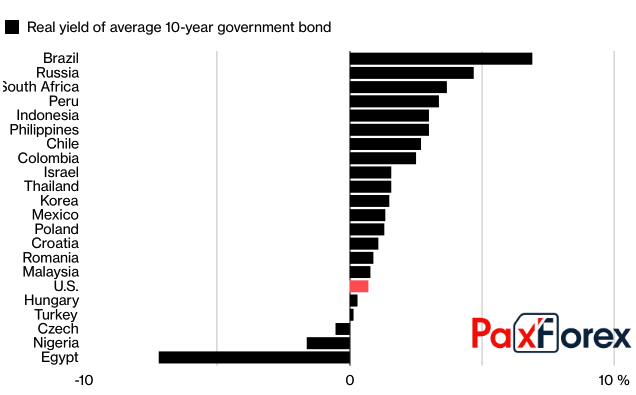

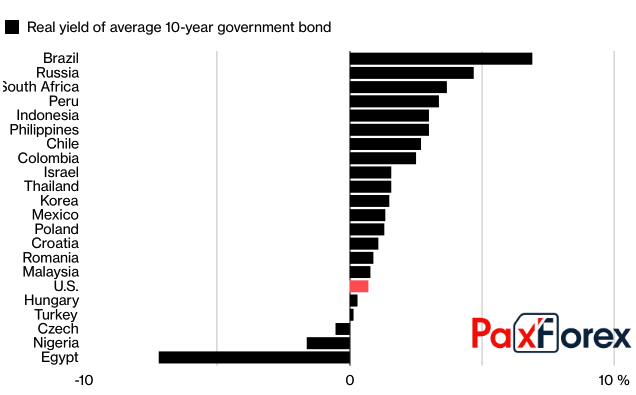

Инфляция в развитых и развивающихся странах двигаются в разные стороны. Первые пожинают плоды политики дешевых денег, вторые – падения цен на нефть в 2014-2015 и укрепления местных валют в 2016-2017. В итоге спред между индикаторами достиг минимальной отметки с 2001, а ставки долговых рынков, по-прежнему, существенно отличаются. Как результат, на первый план выходит реальная доходность, а она в 16-ти из 21-ой крупнейшей страны EM выше, чем в Штатах. Лидируют в этом списке Бразилия и Россия.

Реальная доходность облигаций

Источник: Bloomberg.

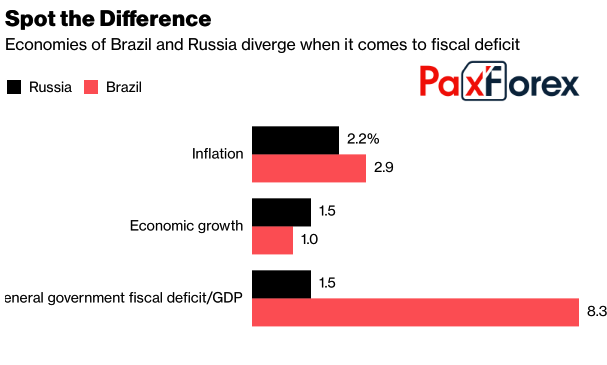

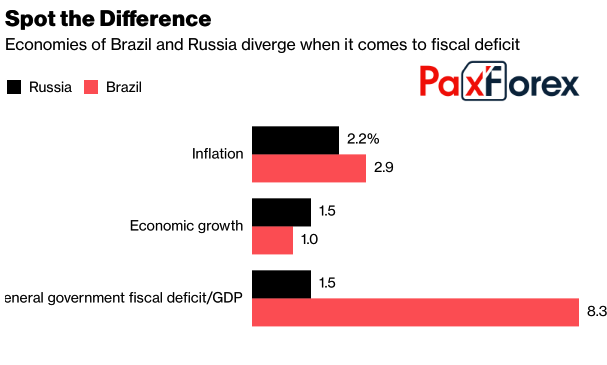

При этом по ряду макроэкономических показателей РФ выигрывает у южноамериканского государства, кредитный рейтинг ее обязательств на пару-тройку ступеней выше, а политическая обстановка лучше. Получается, что российские бонды для carry трейдеров являются наиболее привлекательными из всех эмитированных в развивающихся странах бумаг аналогичного класса.

Макроэкономические индикаторы России и Бразилии

Источник: Bloomberg.

Теперь вернемся к внешнему фону. ФРС – не единственный центробанк его определяющий. Остальные, включая ЕЦБ и Банк Японии сейчас молчат в тряпочку по поводу нормализации денежно-кредитной политики из-за вялой инфляции. Не думаю, что эпоха дешевой ликвидности закончится завтра. На это требуется время, в течение которого и ресурсов продолжит хватать, и волатильность будет расти крайне медленно. Если будет. У S&P500 и нефти предостаточно факторов для того чтобы стабилизироваться, а росту мировой экономики способна воспрепятствовать лишь глобальная торговая война. Если ее не случится, то успехи «быков» по USD/RUB, вероятнее всего, будут носить временный характер. Поэтому стратегию продаж на росте никто не отменял. До конца 2018 пара вполне способна достигнуть области 54-55.

Дмитрий Демиденко для PaxForex