Жизнь на Forex ничем не отличается от обычного человеческого существования: вчера ты у позорного столба, а сегодня на гребне славы. Характерным примером является российский рубль, который в прошлом году потерял около пятой части своей стоимости, а в этом укрепился почти на 8% на отношению к доллару США и уверенно возглавляет список лучших исполнителей валютного рынка. На Forex, как и в жизни, все течет, все меняется.

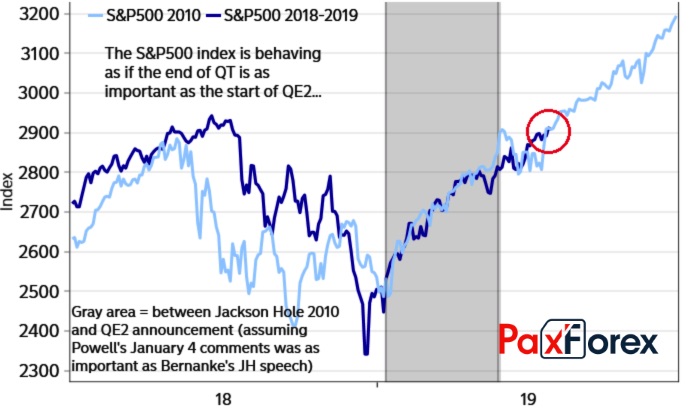

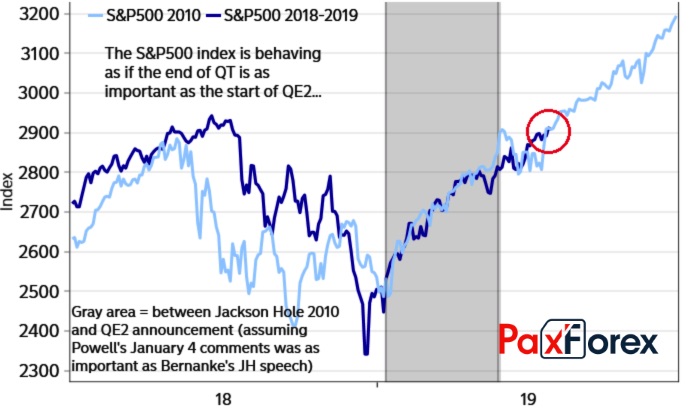

Если в 2018 агрессивная монетарная рестрикция ФРС, “медвежья” конъюнктура рынка сырья и санкционная тематика сделали из “россиянина” аутсайдера, то в 2019 пассивность Федерального резерва, более чем 30%-й рост цен на нефть и возвращение на долговой рынок РФ нерезидентов позволяют продавцам USD/RUB рассчитывать на продолжение южного похода. Срочный рынок выдает 62%-ю вероятность сохранения ставки по федеральным фондам на уровне 2,5% в текущем году, президент ФРБ Чикаго Чарльз Эванс верит, что она может быть повышена лишь к осени 2020, что сохраняет “бычью” конъюнктуру рынка акций США. S&P 500 двигается по той же траектории, что и в 2010, а значит глобальный аппетит к риску, вероятнее всего, останется высоким.

Динамика S&P 500  Источник: Nordea Markets.

Источник: Nordea Markets.

Это обстоятельство вкупе с низкими по историческим меркам затратами по займам и волатильностью способствуют росту популярности стратегий carry trade. Банк России отмечает, что доля нерезидентов на российском рынке долга постепенно возрастает. Похоже, иностранцев не пугает угроза расширения американских санкций против РФ, включая запрет доступа к местным облигациям. В свое время министр финансов США Стив Мнучин предостерегал Конгресс от такого шага, который способен дестабилизировать весь мировой финансовый рынок. Учитывая как Белый дом и ФРС трясутся из-за фондовых индексов, можно предположить, что Вашингтон не станет серьезно давить на Москву.

Ничуть не хуже для рубля выглядит ситуация по нефти. Черное золото достигло 6-месячного максимам благодаря ОПЕК, санкциям против Ирана и Венесуэлы, нестабильной обстановки в Ливии и в Алжире, а также надеждам на рост глобального спроса. По оценкам картеля и Управления энергетической информации США, профицит рынка составляет 400 тыс б/с, и он может быть увеличен, если Саудовская Аравия продолжит перевыполнять план по сокращению добычи, а Штаты отменят льготный период для покупателей нефти из Тегерана. В результате, по оценкам BofA Merrill Lynch, Brent может вырасти до $82 за баррель уже в июне.

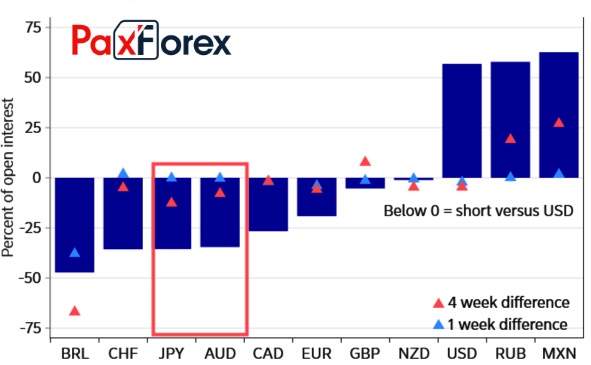

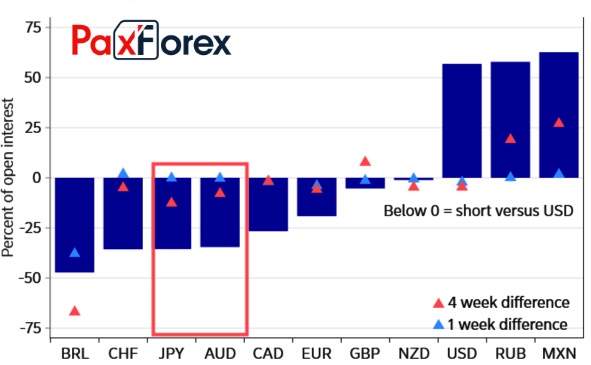

Глядя на успехи мировых фондовых индексов и нефти первое за последние три месяца сокращение спекулятивных нетто лонгов по рублю на Чикагской бирже выглядит странным. Вероятно, инвесторы напуганы слухами о санкциях и неопределенностью относительно исхода торговых переговоров Вашингтона и Пекина.

Динамика спекулятивных позиций по различным валютам  Источник: Nordea Markets.

Источник: Nordea Markets. Я продолжаю придерживаться позиции, что постепенное восстановление китайской и европейской экономики вкупе с сохранением высокого интереса к операциям carry trade позволит “медведям” по USD/RUB продвинуть котировки к отметке 61.

Дмитрий Демиденко для PaxForex