В условиях меняющейся реальности использование статистических методов в анализе валютных курсов вдвойне затруднительно. Одно дело найти сезонные закономерности в то время, когда центробанки делают все возможное, чтобы сгладить последствия мирового финансового кризиса и поставить экономику на ноги, другое, когда эра дешевой ликвидности уходит в прошлое. Глобальный ВВП уверенно идет в гору, тема нормализации денежно-кредитной политики не сходит с первых полос таблоидов, а успехи доллара США воспринимаются лишь как коррекция к долгосрочному нисходящему тренду. При таком раскладе использование статистических рядов вряд ли принесет положительный результат. Впрочем, можно применить фильтры.

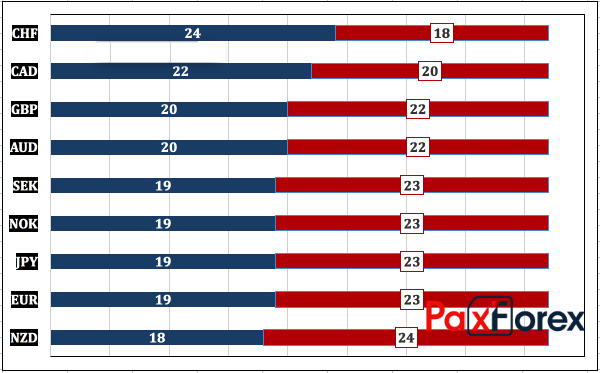

Текущая ситуация на рынке Forex частенько сопоставляется с 2004-2006, когда гринбек падал несмотря на многократное повышение ставки по федеральным фондам. Тогда точно также уверенно росла мировая экономика, ЕЦБ нормализовал монетарную политику, а инвесторы искали рискованные активы. Впрочем, и у доллара в тот период были проблески надежды. Например, в марте, когда он трижды закрыл в плюс месяц против евро. В 1975-2017 пара EUR/USD падала в 23 случаях из 42-х. Хуже единой европейской валюты выглядел лишь новозеландский доллар.

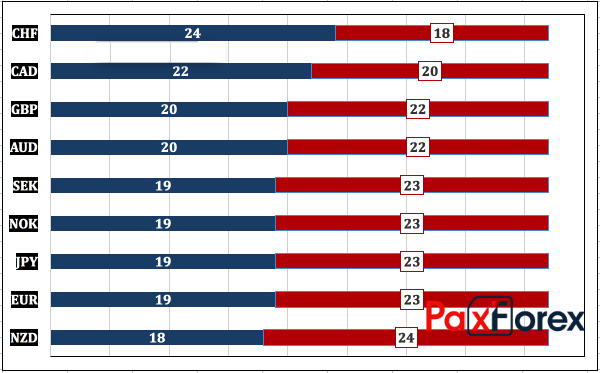

Периоды роста/падения Источник: Reuters.

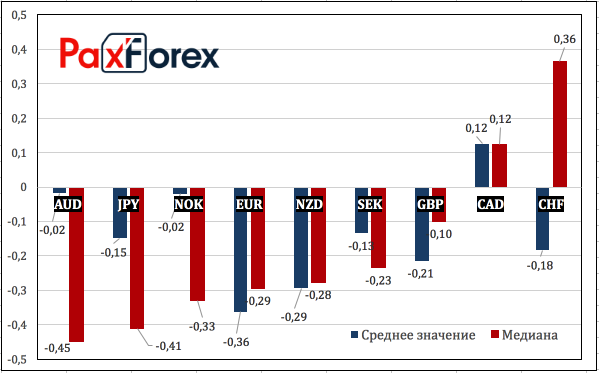

Источник: Reuters. С точки зрения средних значений и медиан, лучше всего себя в течение первого месяца весны в 1975-2017 чувствовали канадский доллар и швейцарский франк. При этом уход первого показателя в красную зону по «свисси» свидетельствует о высоких рисках неприятных сюрпризов.

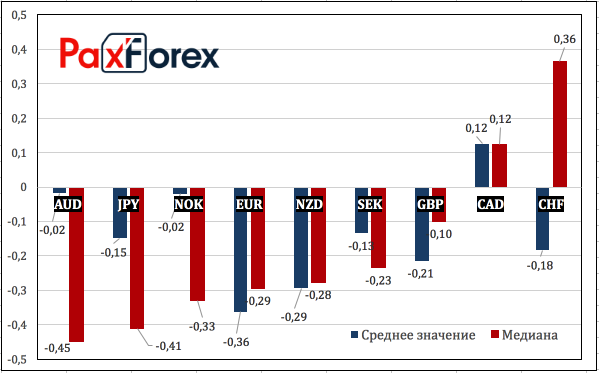

Средние значения и медианы Источник: Reuters.

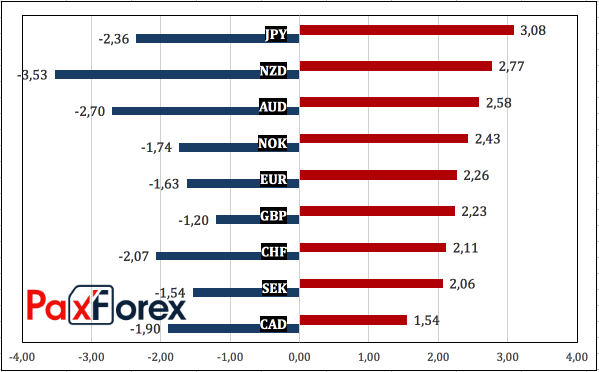

Источник: Reuters. Наибольшей волатильностью в марте за последние 42 года характеризовались японская иена, новозеландский и австралийский доллары. «Канадец» и шведская крона, напротив, предпочитали консолидации.

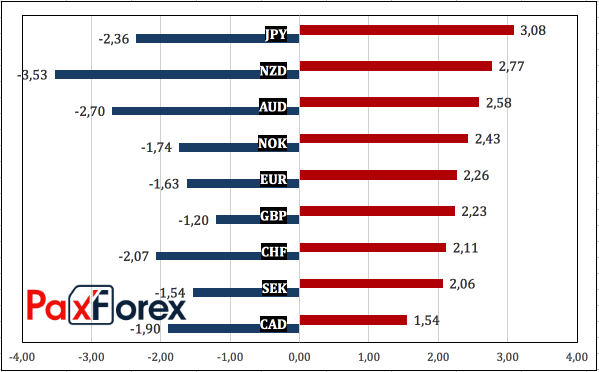

Динамика котировок в периоды роста/падения

Источник: Reuters.

В целом прогнозы по укреплению гринбека в начале весны вполне способны воплотиться в жизнь. Это обусловлено возвращением идеи дивергенции в монетарной политике ФРС и центробанков-конкурентов. Вероятнее всего, по мере приближения 21 марта, даты заседания FOMC, на котором будет в очередной раз повышена ставка по федеральным фондам, слухи об агрессивной монетарной рестрикции продолжат будоражить рынки. На таком фоне увеличение рисков коррекции S&P500 делает позиции «оззи» и «киви» уязвимыми, что создает интерес к продажам AUD/USD, NZD/USD, AUD/JPY и NZD/JPY на росте. Позиции иены могут усилиться благодаря репатриации капитала японскими инвесторами на родину в связи с окончанием финансового года.

Давление на евро будут создавать результаты выборов в Италии, а также ожидания «голубиной» риторики ЕЦБ по итогам заседания Управляющего совета 8 марта. Если ко всему этому добавятся проблемы с коалицией в Германии и дальнейшее замедление инфляции, то пара EUR/USD вполне может продолжить пике в направлении нижней границы среднесрочного торгового диапазона 1,195-1,255. Обострение политических рисков делает интересными краткосрочные продажи EUR/CHF.

Дмитрий Демиденко для PaxForex