Быстрая деэскалация политического конфликта в Италии и отсутствие поддержки со стороны торговых войн стали катализатором ралли USD/JPY. С точки зрения разных скоростей экономик США и Японии и дивергенции в монетарной политике ФРС и BoJ, у иены практически нет шансов в паре с американским долларом, однако приглушенный глобальный аппетит к риску позволяет ей бороться. Увы, но без реакции рынков на фактор торговой войны у «медведей» по анализируемой паре продолжит уходить почва из-под ног.

На протяжении нескольких последних месяцев на Forex преобладала точка зрения, что политика протекционизма губительна для доллара США. Она заставляет инвесторов уходить в казначейские облигации, снижает их доходность и дифференциал с аналогами из других стран. В результате уменьшаются аргументы в пользу перелива капитала в Штаты. В июне рынок рассуждает о рисках разгона инфляции из-за тарифов на импорт, что заставит ФРС агрессивно повышать ставки. Неопределенность заставляет инвесторов с опаской смотреть на торговый конфликт, быть от него в стороне. Вот когда пошлины приведут к замедлению ВВП, тогда и будем покупать активы-убежища. А пока не время.

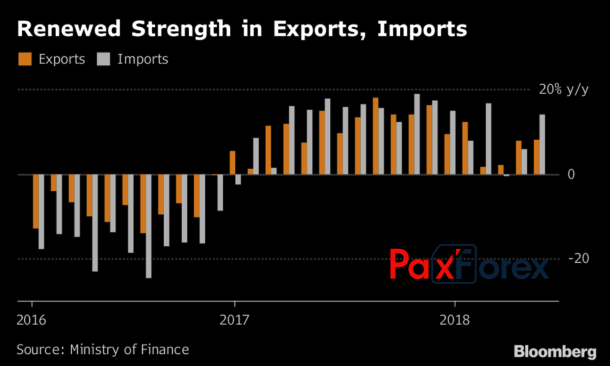

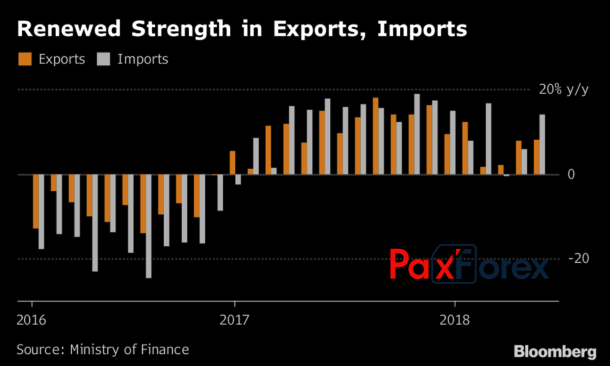

Заявление Харухико Куроды в португальской Синтре, что торговая война через нарушение цепочки поставок вредит экономике Страны восходящего солнца пока не находит фактического подтверждения. В мае японский экспорт вырос на 8,1% г/г, превысив прогноз экспертов Bloomberg в +7,5%. Поставки в Китай увеличились на 14%.

Динамика японской внешней торговли Источник: Bloomberg.

Источник: Bloomberg.Таким образом, главными драйверами 5,5%-го ралли USD/JPY в марте-июне стали разные скорости экономик двух стран и дивергенция в монетарной политике ФРС и Банка Японии. По итогам первого квартала ВВП США вырос на 2,2% кв/кв, в то время как экономика Страны восходящего солнца отметилась спадом (-0,2%). И пусть BoJ и правительство полагают, что он будет носить временный характер, рост американского ВВП на 4,8% в апреле-июне, согласно оценке ФРБ Атланты, не оставляет шансов конкурентам гринбека. То же самое касается и денежно-кредитной политики. Федрезерв намерен довести ставку по федеральным фондам до 3% и выше к концу 2019, а Банк Японии сохраняет приверженность таргетированию кривой доходности, отрицательным ставкам и приросту денежной базы в размере ¥80 трлн в год.

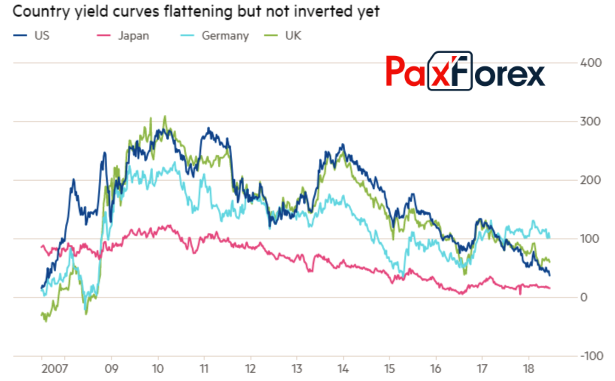

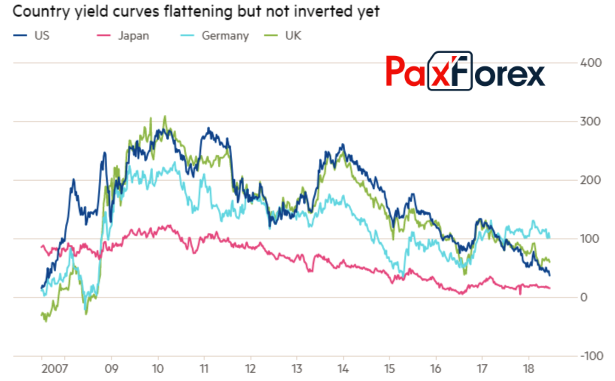

Такое ощущение, что позиции иены безнадежны, однако большая часть позитива уже в цене долларовых пар, а ревальвация гринбека во втором квартале негативно скажется на корпоративных доходах американских компаний, 40% которых поступает из-за границы. Коррекцию S&P 500 инвесторы воспринимают как ухудшение глобального аппетита к риску и усиливают спрос на активы-убежища. К тому же повышение ставки ФРС имеет предел. Кривая доходности в США и так находится в непосредственной близости от красной зоны, что увеличивает риски рецессии.

Динамика кривых доходности в различных странах  Источник: Financial Times.

Источник: Financial Times. На мой взгляд, потенциал восходящего движения USD/JPY ограничен. Рост котировок в направлении 111,75 и 113,3 имеет смысл использовать для продаж.

Дмитрий Демиденко для PaxForex