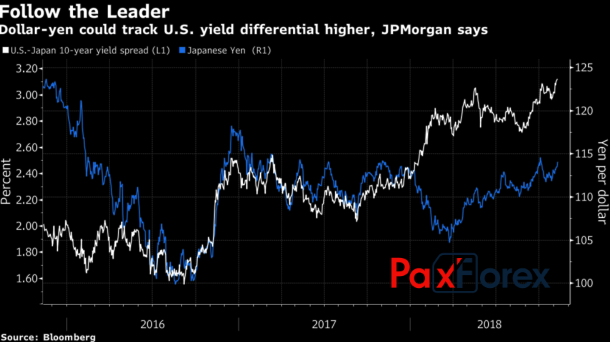

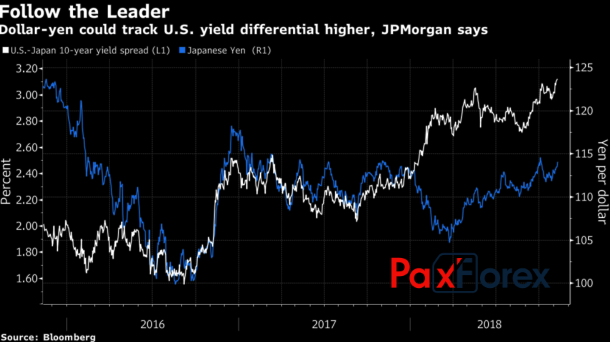

На исходе осени американский доллар перехватил желтую майку лидера среди валют G10 у японской иены благодаря улучшению глобального аппетита к риску, дивергенциям в экономическом росте и монетарной политике. Когда дифференциалы доходности облигаций работают в пользу гринбека, а реальный ВВП США с 2007 расширяется на 19,5% (для сравнения, ВВП Японии – на 6,5%), нетрудно понять, почему растет USD/JPY. JP Morgan прогнозирует рост пары до 125 в 2019 в случае, если спред ставок долговых рынков двух стран расширится еще на 30 б.п. При таком раскладе Nikkei 225 способен взлететь к отметке 28000.

Динамика USD/JPY и дифференциала доходности облигаций США и Японии Источник: Bloomberg.

Источник: Bloomberg.Пусть ралли гринбека, стартовавшее в апреле, кажется чересчур продолжительным, однако найти альтернативу этой валюте достаточно сложно. Судя по результатам ноябрьского заседания FOMC, ФРС намерена продолжать повышать ставки, доллар проявил устойчивость к результатам, на первый взгляд, неблагоприятных для него промежуточных выборов в США, а демократы вряд ли будут ставить палки в колеса Дональду Трампу в вопросах торговых войн. Если американской администрации удастся воплотить в жизнь план по сокращению дефицита внешней торговли, то при 87%-й доле всех глобальных транзакций в долларах США спрос на эту денежную единицу будет только расти.

Япония, напротив, на фоне опережающей динамики отягощенного ростом цен на энергоносители импорта над экспортом испытывает проблемы с балансом внешней торговли и ВВП. Это позволяет JP Morgan придерживаться «бычьих» взглядов на USD/JPY. Впрочем, у банка есть серьезные оппоненты. Консенсус-прогноз экспертов Bloomberg предполагает падение анализируемой пары до 107 к концу 2019, а Sosiete Generale и Credit Agricole рекомендуют покупать изрядно подешевевшую иену против доллара США. По их мнению, второй квартал для американской экономики является пиковым, в дальнейшем она продолжит замедляться. ФРС в следующем году нажмет на тормоз в деле нормализации денежно-кредитной политики, в то время как другие центробанки начнут активно повышать ставки. Конвергенция в монетарной политике заставит спекулянтов избавляться от гринбека, как это было во второй половине 2017.

На мой взгляд, позиция Sosiete Generale и Credit Agricole является разумной, она учитывает динамический характер фундаментального анализа. Основная проблема – сроки. Представленные банками «медвежьи» прогнозы – не новость, о них говорили еще летом, однако анализируемая пара продолжала упорно идти вверх. В настоящее время избавляться от доллара себе дороже. Итальянский политический кризис далеко от того, чтобы кануть в лету. Как и переговоры Лондона и Брюсселя в рамках Brexit. Продажи евро и фунта сохраняют свою актуальность, другое дело – глобальный аппетит к риску. Пока он растет на ожиданиях деэскалации торгового конфликта между США и Китаем, однако, на мой взгляд, отсутствие прорыва на встрече президентов – хороший повод продать USD/JPY. К тому моменту пара может подняться к области 114,5-115,5. Тем лучше. Появится возможность купить иену подешевле.

Дмитрий Демиденко для PaxForex