Американский доллар может отнять у японской иены статус актива-убежища, но он не в состоянии забрать у нее статус валюты фондирования. Это обстоятельство в условиях кризиса развивающихся рынков позволяет «медведям» по USD/JPY активно сопротивляться. Иена, пожалуй, единственная денежная единица G10, которая выжила под катком гринбека. И события в Турции лишь прибавили ей оптимизма. Когда carry трейдеры закрывают позиции, валюты фондирования греются в лучах славы.

Гигантские потоки от реализующих программы количественного смягчения ФРС, ЕЦБ и Банка Японии взвинтили спрос на рискованные активы и привели к падению стоимости заимствований. Развивающиеся страны активно наращивали долги, пользуясь низкими процентными ставками. Нормализация денежно-кредитной политики изменила правила игры. Деньги нужно возвращать, carry трейдеры закрывают позиции и возвращаются к валютам фондирования.

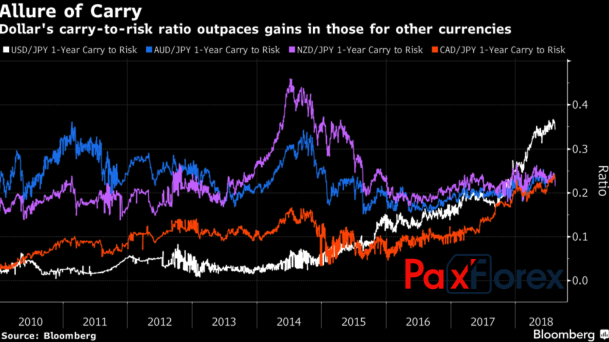

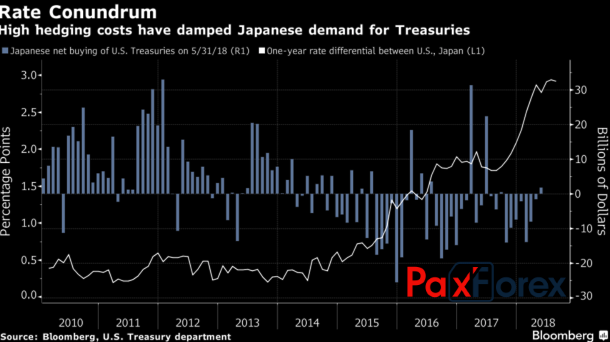

Наибольшей эффективностью среди валют G10 стратегии игры на разнице во втором квартале обладали в паре иены с гринбеком (+4,9%). Ставки по американским депозитам превышают ставки по их японским аналогам на 2,95%. При этом отдача от 10-летних казначейских облигаций США была практически нулевой, так как стоимость хеджированию валютных рисков составляла 2,9%. В итоге резиденты Страны восходящего солнца сбрасывали с рук трежерис и уходили в депозиты.

Динамика индексов carry trade по валютам G10 Источник: Bloomberg. Динамика покупок казначейских облигаций США японскими инвесторами

Источник: Bloomberg. Динамика покупок казначейских облигаций США японскими инвесторами  Источник: Bloomberg.

Источник: Bloomberg.Таким образом, перелив капитала из Страны восходящего солнца в Штаты весной-летом являлся важным, но далеко не единственным фактором роста USD/JPY. На стороне «быков» играли дивергенции в экономическом росте и монетарной политике, а также торговые войны.

Экономика Японии едва не угодила в техническую рецессию, в то время как американский ВВП разогнался до 4,1% кв/кв во втором квартале и, согласно исследованиям ФРБ Атланты, продолжит в том же духе в третьем. Судя по динамике июльских розничных продаж, потребительская активность не думает выдыхаться, промышленное производство радует. Шансы четырех актов монетарной рестрикции ФРС в 2018 срочный рынок оценивает в 70%. В то же время BoJ сохраняет приверженность ультра-мягкой монетарной политике и продолжает контролировать кривую доходности. Вместе с тем, о дивергенции говорят уже давно, и этот фактор, во-многом, учтен в котировках USD/JPY. В связи с этим акцент инвесторов смещается на торговые войны.

Как показывает история, они замедляли, но не приводили к рецессиям мировой экономики. Из-за этого иена не может получить преференции на фоне напряженной геополитической обстановки, и отыгрывает потери против доллара США в случае деэскалации конфликта. На мой взгляд, все дело в масштабах. Пока величина импортных пошлин незначительна, ситуацию контролируют «быки» по USD/JPY. Другое дело, весь китайский, а возможно, и европейский экспорт. При таком раскладе спрос на активы-убежища должен расти. В связи с вышеизложенным, я вижу ограниченный потенциал роста анализируемой пары и сохраняю свой прогноз по ее среднесрочной консолидации в диапазоне 109-113,5.

Дмитрий Демиденко для PaxForex