После того как тема торговых войн себя исчерпала, внимание инвесторов переключилось на дивергенцию в монетарной политике. Если в 2017 бурный рост мировой экономики заставлял центробанки-конкуренты ФРС говорить о нормализации и делать в этом направлении первые шаги, то в 2018 слабый старт ВВП в ведущих странах мира привел к обратному эффекту. Глава Банка Канады Стивен Полоз утверждает, что дальнейший путь ставки овернайт не определен, Марк Карни заявляет, что рынки переоценивают шансы повышения ставки РЕПО в мае, а Марио Драги предполагает, что экономика еврозоны достигла своего пика в прошлом году. Не удивлюсь, если и BoJ после сокращения объема покупок активов в рамках японского QE, расширяет их во второй половине весны.

Центробанк Страны восходящего солнца сохраняет свою приверженность ультра-мягкой монетарной политике, удерживая доходность 10-летних облигаций вблизи нулевой отметки. При этом стремительный рост ставок по американским бондам с аналогичными сроками обращения в направлении 3% расширяет дифференциал и способствует переливу капитала из Азии в Штаты. Да, в начале 2018 этот «бычий» для USD/JPY драйвер не работал, однако тогда речь шла о воздействии растущих объемов эмиссии облигаций США на доходность. Сейчас на долговом рынке господствуют вера в ускорение инфляции, в том числе благодаря росту цен на Brentдо $75 за баррель, и надежда на четыре акта монетарной рестрикции ФРС.

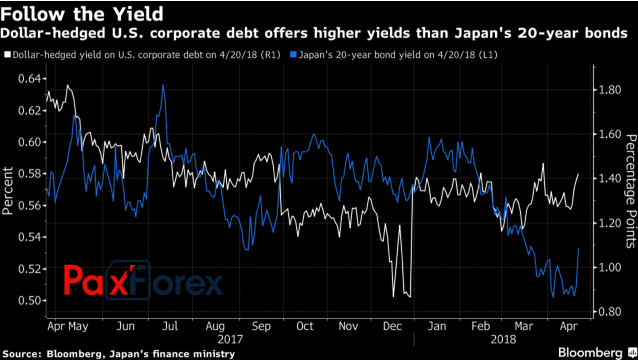

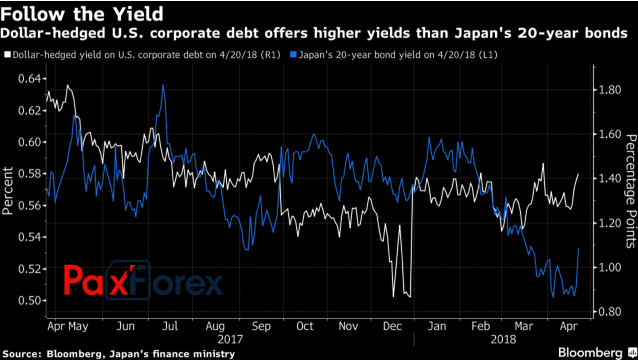

В результате мировоззрение японских инвесторов серьезно изменилось. В марте страховые компании из Страны восходящего солнца выступили нетто-покупателями иностранных бондов на сумму ¥764 млрд ($7,1 млрд), что является вторым результатом за всю историю. Несмотря на высокие затраты на хеджирование вложений в казначейские облигации США (к середине марта они достигали отметки 2,59%), данные активы по мере роста доходности к 3% становятся привлекательными для японцев. Что уж говорить про корпоративные долговые бумаги американских эмитентов, ставки по которым выше?

Динамика доходности облигаций Источник: Bloomberg.

Источник: Bloomberg. Стабилизация курса доллара по отношению к иене позволяет многим резидентам Страны восходящего солнца увеличивать долю активов без хеджирования валютных рисков в инвестиционных портфелях. В качестве основных драйверов коррекции USD/JPY наряду с дивергенцией в монетарной политике ФРС и BoJ, со снижением рисков масштабной торговой войны США и Китая и с переливом капитала из Японии в Штаты выступают пагубные для валют-убежищ низкая волатильность и высокий глобальный аппетит к риску. Несмотря на протекционизм Дональда Трампа, МВФ считает, что мировая экономика в 2018 ускорится до 3,9%. Это на 0,2 п.п лучше, чем в предыдущей оценке и является лучшим результатом с 2011.

На мой взгляд, музыка для «быков» по USD/JPY будет играть недолго. Во втором квартале по мере восстановления европейской и других экономик фокус внимания инвесторов сместится к прошлогодней горячей теме нормализации денежно-кредитной политики центробанками-конкурентами ФРС. На таком фоне рост доллара к сопротивлениям на ¥109,6 и ¥110,5 имеет смысл использовать для продаж.

Дмитрий Демиденко для PaxForex