Дивергенция в денежно-кредитной политике долгое время верой и правдой служила инвесторам. И продолжит это делать. Если центробанк повышает процентную ставку, деньги слетаются к нему словно пчелы на мед. Впрочем, для прогнозирования валютных курсов этого мало. Нужно учитывать такие факторы как скорость и продолжительность цикла. В 2016 смещение сроков монетарной рестрикции ФРС больно ударило по доллару США. Представьте себе реакцию рынков, если бы Федрезерв завершил нормализацию прямо сейчас!

Следует понимать разницу между изъятием монетарного стимула и циклом ужесточения денежно-кредитной политики. За последние 5 лет ряд центробанков-эмитентов валют G10 наступали на грабли неверной интерпретации внутренних и внешних факторов. В частности, RBNZ несколько раз повысил cash rate в 2014 в надежде перекрыть кислород якобы набиравшей обороты инфляции. В 2016 Банк Англии снизил ставку РЕПО в ответ на решение Британии выйти из ЕС, усилившее, по его мнению, риски рецессии. И лишь снижение ставки овернайт Банком Канады в ответ на падение цен на нефть в 2015 выглядит правильным решением. Впрочем, большинство ошибок можно исправить. RBNZ смягчил денежно-кредитную политику, BoC вышел на прежний уровень ставки в 2017, настала очередь BoE.

«Ястребиная» риторика представителей Банка Англии взвинтила шансы ноябрьской монетарной рестрикции до 80-85%, однако срочный рынок ожидает, что второй шаг регулятор сделает только в августе 2018. Эксперты Bloomberg и вовсе рассчитывают, что ставку РЕПО на уровне 0,75% можно будет увидеть лишь в первом квартале 2019. И на мой взгляд, такой подход является верным: в условиях замедления экономики и, вероятно, временного характера ускорения инфляции из-за девальвации стерлинга никто не будет ужесточать денежно-кредитную политику с той же скоростью, как это делает ФРС. Не по Сеньке шапка.

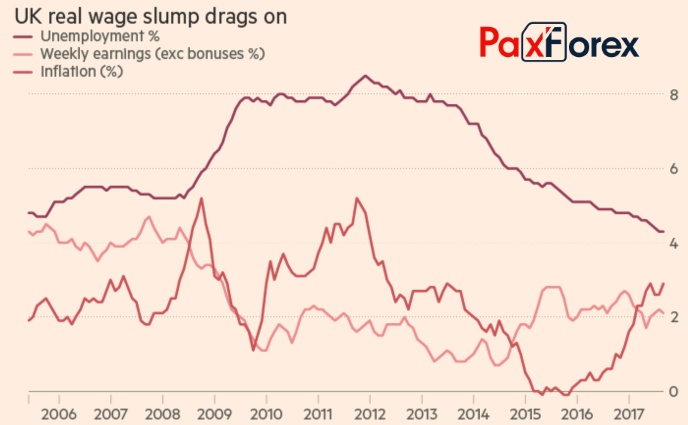

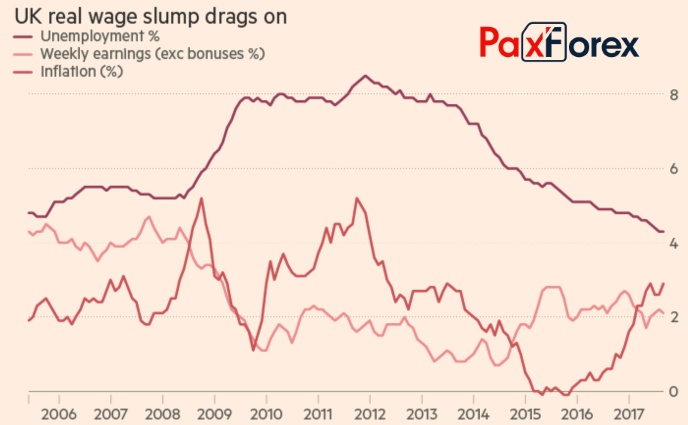

Действительно, Британия продолжает испытывать боль от снижения реальной заработной платы (в июле-августе на 0,4%) на фоне опережающей динамики инфляции (+3%) над доходами населения (+2,1%).

Динамика инфляции и зарплаты в Британии Источник: Financial Times.

Источник: Financial Times. В этом отношении фунт явно проигрывает доллару США, ведь ФРС готова четырежды до конца 2018 повысить ставку РЕПО, а реализация налоговой реформы ускорит американский ВВП до 3%. Есть ли шансы у «быков» по GBP/USD восстановить восходящий тренд? На мой взгляд, немного. «Голубиный» состав FOMC, отсутствие фискального стимула в Штатах, стабильное улучшение макроэкономической статистики в Британии и решение о переходном периоде до 2021 в деле о Brexit могут помочь, но шансы всех этих событий, за исключением, пожалуй, последнего, на мой взгляд, невелики. Напротив, внеочередные парламентские выборы из-за потери авторитета Терезы Мэй с растущими рисками победы лейбористов, по оценкам NAB, создадут предпосылки для проседания пары на 10%.

Честно говоря, в реализацию последнего сценария развития событий я не верю, однако у GBP/USD и без него предостаточно «медвежьих» драйверов чтобы продолжать использовать стратегии продаж на росте с таргетом на 1,29-1,3.

Дмитрий Демиденко для PaxForex