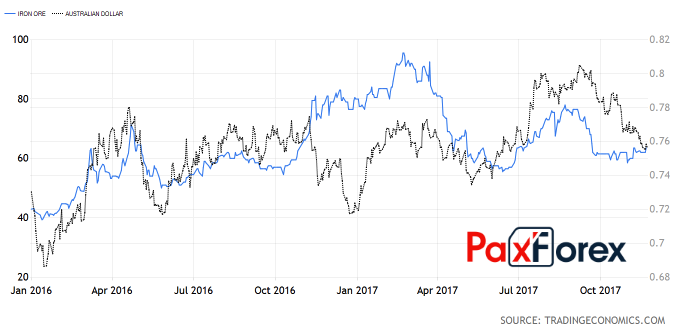

Политическая неопределенность в США и в Германии, опасения инвесторов из-за потенциальной коррекции S&P500, ухудшение конъюнктуры рынка железной руды и страхи RBA сделали из австралийского доллара аутсайдера G10 по итогам предыдущего месяца. С конца октября он потерял 3,2% против своего американского тезки и, по мнению NAB, риски смещения котировок AUD/USD в торговый диапазон 0,7-0,75 еще до конца 2017 достаточно велики. Nomura рекомендует продавать «оззи» против иены из-за увеличения вероятности агрессивной монетарной рестрикции ФРС и постепенного замедления китайской экономики.

Динамика AUD/USD и цен на железную руду Источник: Trading Economics.

Источник: Trading Economics. Самый пессимистичный прогноз по «австралийцу» выдает Morgan Stanley, предполагающий, что ускорение роста мирового ВВП не окажет «быкам» по AUD/USD поддержки, так как инвесторы предпочтут покупать активы развивающихся стран с высокой реальной доходностью. Банк видит пару на отметке 0,65 в течение 2018 и на уровне 0,67 к его концу. Любопытно, что медианный прогноз 30 экспертов Bloomberg составляет 0,8.

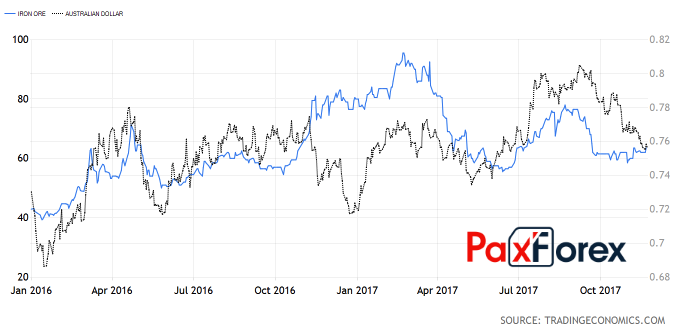

В то время, когда в Штатах возвращается мода на торговлю на рефляции, смещение сроков первого повышения cash rate Резервным банком с 2018 на начало 2019 сужает спред доходности 10-летних австралийских и американских облигаций до 15-19 пунктов. Последний раз такое было в 2001, когда «оззи» стоил менее 48 американских центов. RBA серьезно паникует, что Австралия повторит путь США, Японии и Британии, где сильный рынок труда не приводит к ускорению средней заработной платы. Веским аргументом является замедление последнего показателя на фоне падения уровня безработицы до 5,4%, минимальной отметки за последние более чем 4 года.

Динамика инфляции, зарплаты и ставок RBA Источник: Bloomberg.

Источник: Bloomberg. Ситуация для Канберры усугубляется безоблачным прошлым. Австралия жила без рецессии 26 лет, ее население не привыкло бегать от сбережений к потреблению и обратно в зависимости от экономического цикла, что по факту выливается в замедление роста ВВП. В итоге ожидания повышения cash rate на 25 б.п. смещены на первый квартал 2019, и срочный рынок выдает лишь 40%-ю вероятность, что это случится в июле-сентябре 2018.

Давление на «оззи» усиливают опасения по поводу потенциальной коррекции американских фондовых индексов на фоне возникновения проблем с прохождением налоговой реформы через Конгресс США. Этот фактор уже частично учтен в котировках S&P500, так что, если что-то пойдет не по плану, сработает принцип «покупай на слухах, продавай на фактах».

На мой взгляд, фискальная реформа будет одобрена Конгрессом в первом квартале 2018, ФРС не станет наращивать скорость нормализации, коррекция фондовых индексов не будет глубокой, а потоки дешевой ликвидности от ведущих центробанков достаточными для того, чтобы вернуть игроков на разнице. Улучшение конъюнктуры рынка сырья и рынка труда Австралии приблизит сроки повышения cash rate, что окажет поддержку «быкам» по AUD/USD. В этом отношении возврат котировок пары выше уровня 0,765 может стать поводом для постепенного формирования долгосрочных лонгов.

Дмитрий Демиденко для PaxForex